【PR】

ファクタリングの基本

ファクタリングは、企業や個人が未収金を現金化するための金融手法の一つです。このプロセスでは、債権(未払いの請求書や請求権)を売却し、即座に現金を受け取ることが可能です。以下に、ファクタリングの利用方法について詳しく説明します。

ファクタリングの利用方法

- 1. ファクタリング会社の選定

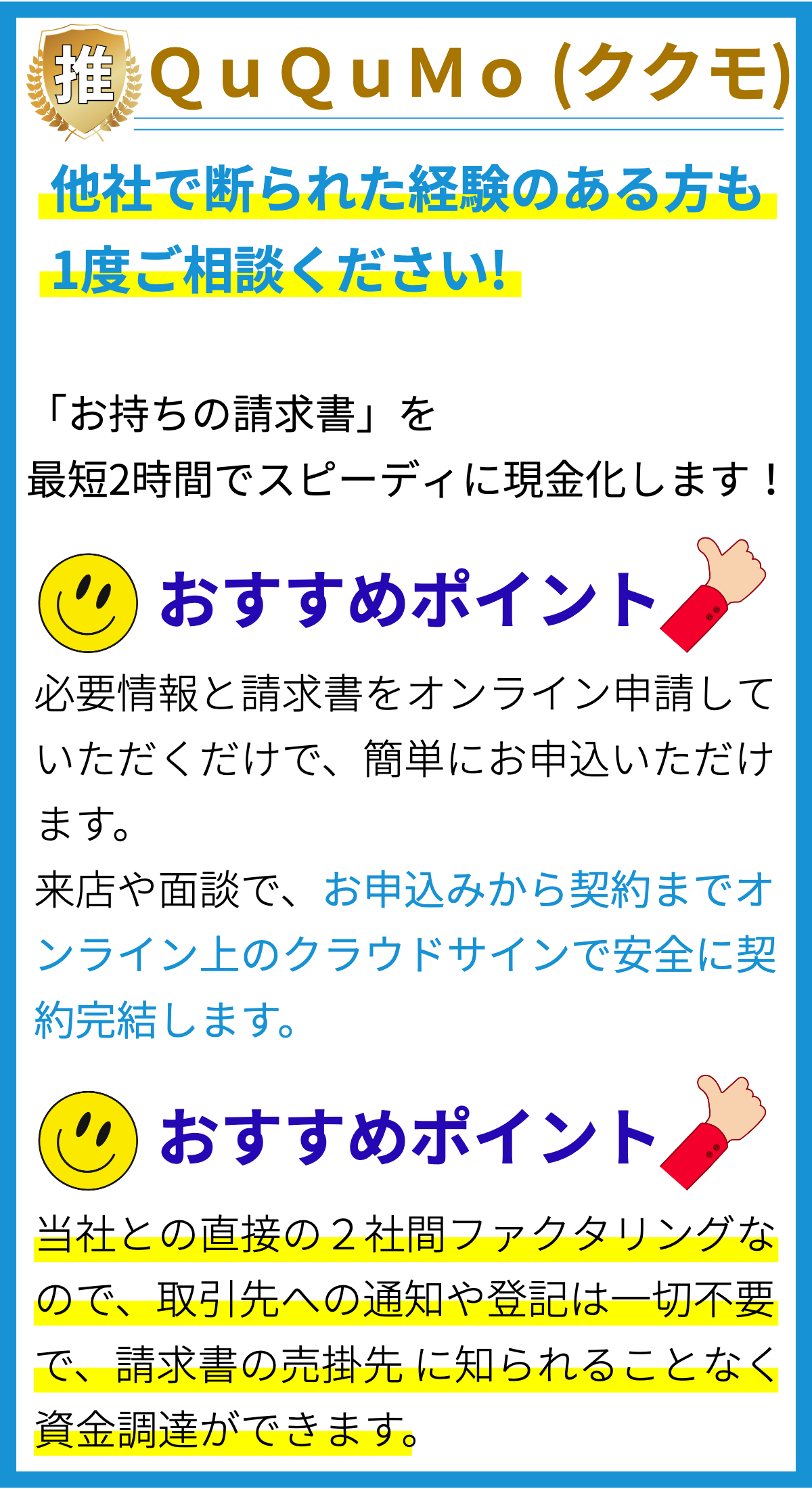

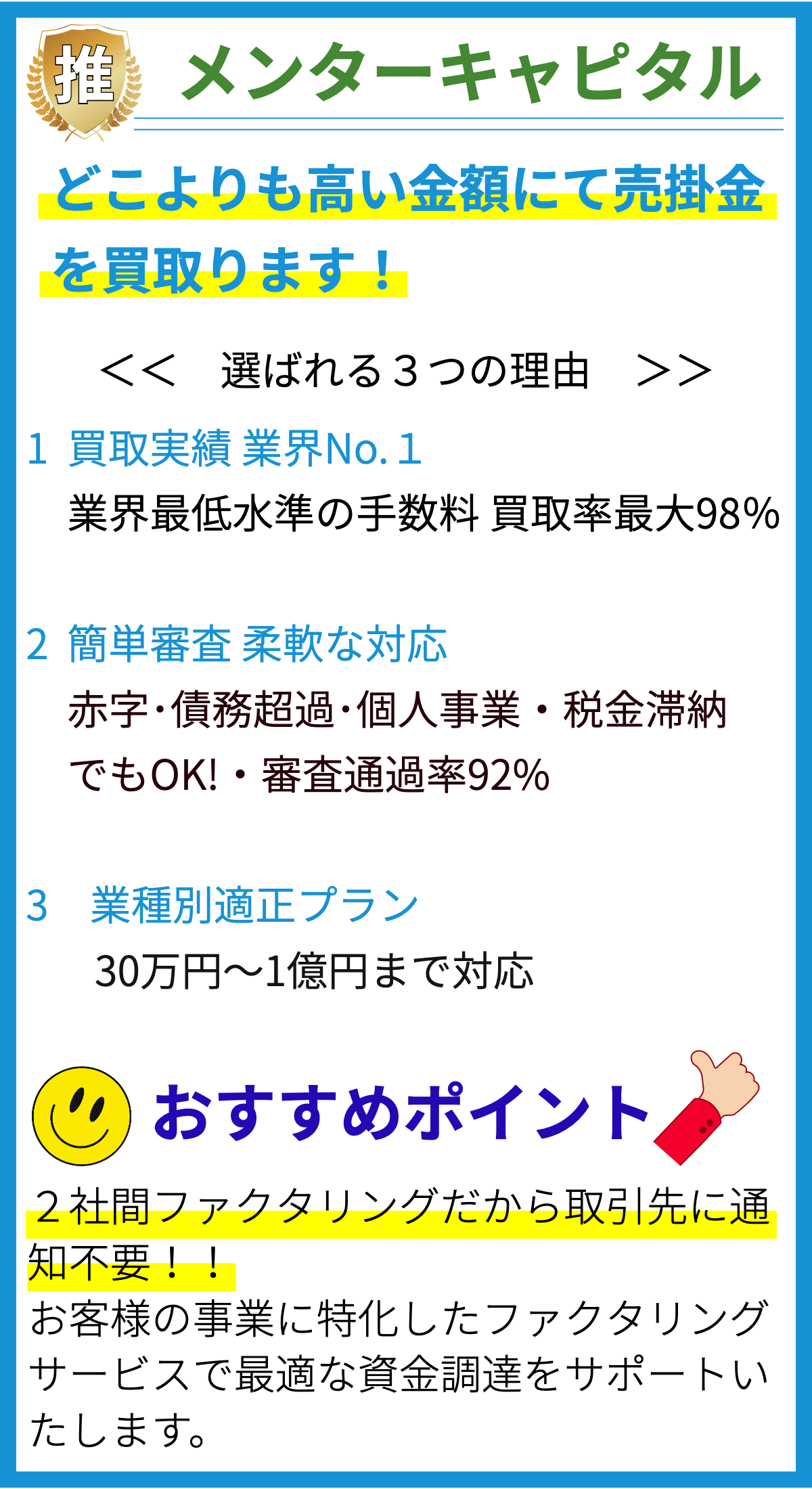

ファクタリングを利用するには、信頼性のあるファクタリング会社を選ぶことが第一歩です。適切なファクタリング会社を選ぶ際には、手数料、提供されるサービス、評判、契約条件などを比較検討しましょう。

- 2. 債権の選定

次に、未収金の中から売却する債権を選定します。通常、ファクタリングは請求書や請求権を対象としますが、一部のファクタリング会社は他の資産も取り扱うことがあります。

- 3. 債権の売却

選定した債権をファクタリング会社に売却します。ファクタリング会社は通常、債権額の一定割合を即座に現金で支払います。これにより、未収金を現金化し、資金調達のニーズを満たすことができます。

- 4. 債権の回収

ファクタリング会社は売却された債権の回収を担当します。顧客からの支払いを受け取り、債権の残額を計算します。ファクタリング手数料などが差し引かれ、残りの金額がクライアントに支払われます。

ファクタリングの利点

- 1. 現金調達の迅速性

ファクタリングは未収金を即座に現金化できるため、資金調達の緊急性が高い場合に便利です。銀行ローンなどに比べて手続きが迅速で、資金調達の手段として有用です。

- 2. 信用リスクの軽減

ファクタリング会社が債権の回収を担当するため、クライアントは債権に関する信用リスクを軽減できます。顧客が支払いを遅延または滞納するリスクをファクタリング会社が負うこととなります。

- 3. 資金の予測性向上

ファクタリングにより、未収金の支払い時期が予測可能になり、キャッシュフローの管理が容易になります。これにより、経営計画の立案や成長戦略の実行がスムーズに行えます。

ファクタリングの注意点

- 1. コストの検討

ファクタリング手数料は高額であることがあります。事前に手数料構造を確認し、コストと利益をバランスさせる必要があります。

- 2. 顧客関係の注意

ファクタリングを利用すると、ファクタリング会社が顧客との取引を知ることになります。クライアントとの信頼関係に悪影響を及ぼす可能性があるため、注意が必要です。

- 3. 契約条件の確認

ファクタリング契約の条件や縛りをよく理解しましょう。契約期間や取引規模に関する制約があるかどうかを確認し、適切な選択を行いましょう。

まとめ

ファクタリングは、資金調達の手段として利用される有用なオプションです。ただし、利用前にファクタリング会社の選定や契約条件の確認を十分に行い、コストやリスクを適切に管理することが重要です。また、顧客関係への影響にも留意し、ビジネスの成長に貢献できるよう賢明に利用しましょう。